Vous pensez tout savoir sur l’investissement locatif ? Attendez de lire ce guide épique.

Si vous ne dites pas « Waouh » à la fin de mon article, c’est que vous êtes un pro de l’immobilier.

Vous rêvez d’investir dans l’immobilier, devenir rentier avec X biens immobiliers, ou tout simplement faire un seul investissement locatif tranquille.

C’est génial, je suis comme vous.

Et moi aussi, comme vous, je ne savais pas comment faire.

Par quoi commencer ? Voir sa banque ? Faire des visites ? Rencontrer des artisans ?

Comment faire ? Est-ce que je dois épargner 10 ans avant d’investir ? Quel crédit immobilier faire ? Est-ce que j’ai besoin de gérer moi même mes locataires ?

Où acheter ? Dans ma ville ? Dans une grande ville à côté de chez moi ? Ailleurs ?

Combien vais-je gagner ? Comment gagner de l’argent dans l’immobilier locatif ? Est-ce possible ?

Je suis passé par là, des tonnes de questions qui vous retournent le cerveau. Jusqu’à vous demander : Mais comment font les autres ? Ça n’a pas l’air si compliqué…

La raison de vos maux, c’est que l’immobilier est nouveau pour vous et que vous n’avez pas (encore) les connaissances.

Pourquoi vous n’avez pas encore toutes les connaissances ?

Parce que personne ne vous l’a appris.

Jamais.

L’école vous a appris votre métier, mais en ce qui concerne votre argent : rien – nada.

Ne parlons même pas d’investissement immobilier locatif. Une rentabilité ? Comment fonctionne un crédit immobilier ? Quoi négocier ? Si nous n’avons pas la chance d’être « formé » par nos parents, nous partons tous de zéro.

Des formations professionnelles pour investir payées par votre entreprise ? Ne cherchez pas, ça n’existe pas.

Sans les connaissances, c’est comme marcher les yeux bandés sur le toit d’une maison.

Vous avez une petite chance de réussite, malgré votre motivation, votre cerveau connaît très bien les risques associés et vous empêchera de marcher.

C’est un peu votre situation, la peur vous gagne au moment de passer à l’action.

Je le comprends et je l’ai vécu avant de faire mon premier investissement.

La peur provoque l’inaction et c’est pour cela que vous n’avez pas encore agi.

Ce que je vous propose, c’est de vous guider étape par étape avec un plan d’action simple pour votre investissement immobilier locatif.

Pour être concentré sur l’essentiel, et vous permettre de visualiser les prochaines étapes qui vous attendent. Et vous permettre de sauter le pas et de (enfin) passer à l’action

Le but, c’est que je vous partage les meilleures connaissances que j’ai accumulés lors de mes 2 investissements immobiliers.

Un investisseur qui parle à des futurs investisseurs.

Nous verrons :

- Quel type d’investisseur êtes-vous ?

- Quelle stratégie utiliser pour investir dans l’immobilier locatif ?

- Quel bien immobilier rechercher ?

- Comment faire la bonne affaire ?

- Comment se faire financer par la banque ? Et quoi négocier ?

- Comment louer votre investissement ?

J’ai passé plus de 10 jours à écrire ce guide épique pour investir dans l’immobilier, alors je peux vous assurer que vous allez en apprendre des choses.

Décollage vers l’essentiel d’un investissement immobilier locatif dans 5,4,3,2,1….GO

Temps moyen de lecture : 30 min

Contenu de l'article

Quel investisseur êtes-vous ?

Maintenant que vous avez commencé le premier paragraphe, et que vous m’avez fait confiance, j’aimerai vous tutoyer.

Parce que ces conseils, je ne les donne qu’a des amis et à des personnes proches que je tutoie.

Je commence par une partie qui est très largement négligée par les professionnels de l’investissement (gestionnaire de patrimoine) et les investisseurs débutants.

Se connaitre (je t’assure c’est important).

Se connaitre est très important pour être en accord avec soi-même, prendre les meilleures décisions, investir le plus sereinement possible, lutter contre ses peurs, se fixer un planning, se donner ses propres objectifs et les réussir.

Chaque personne est différente, ce qui signifie que chacun à des besoins, des envies et des objectifs différents.

Les 3 types d’investisseurs :

- les investisseurs expérimentés/chevronnés, ce sont des personnes qui ont déjà investi de manière répétée et avec succès.

Ils connaissent et maîtrisent leurs réactions émotionnelles et leurs aversions au risque, comme preuve de leur réussite.

ils sont indépendants financièrement grâce à leurs investissements immobiliers, bourse ou entrepreneurial. Malgré cela, ils continuent à se former, car ils savent que la connaissance c’est le pouvoir.

Si tu es dans ce cas, félicitation. Mais qu’est-ce que tu fais là alors ?

- Les investisseurs intermédiaires, ils s’intéressent depuis plus de 3 mois à l’immobilier ou à tout autre moyen de se constituer des revenus autrement que par leur salaire.

Ils ont peut-être déjà investi, mais ils savent qu’en immobilier, il y a plein de choses à apprendre et veulent justement en apprendre plus.

Tu sais qu’il faut continuer à se former et je suis sûr que tu vas apprendre des choses.

- Les investisseurs débutants, ils aimeraient bien se lancer dans l’immobilier, pour se construire un patrimoine, ou placer leur argent en « trop » du livret A.

Mais le sujet est vaste et on ne sait pas par où commencer, il y a tellement d’information sur internet, on y retrouve tout est son contraire et ça n’aide pas, c’est sûr.

Et puis, on na peur que le locataire ne paie pas son loyer, ou qu’il casse tout.

Si tu es dans ce cas, il n’est jamais trop tard pour apprendre. La preuve tu lis cet article épique.

Les questions à se poser :

Si tu ne sais pas dans quelle catégorie tu es, ce n’est pas très grave, l’important c’est de se poser ces 3 questions simples, pourquoi souhaites-tu investir dans l’immobilier ? Quel est ton rapport au risque et comment réagis-tu au crédit bancaire ? Objectivement quelles sont tes connaissances sur l’immobilier locatif ?

On commence par la première question.

- Pourquoi souhaites-tu investir dans l’immobilier ?

- Pour placer ton argent ?

- Pour sécuriser ton argent ?

- Pour transmettre un patrimoine ?

- Pour devenir rentier ?

- Etc…

Personnellement, moi c’est pour dire « Bye Bye » à mon patron et vivre la « VIE » qui m’inspire (et pas celle qu’on m’impose).

Plus ton envie implique un changement de vie, par exemple « Devenir rentier pour voyager le reste de ma vie ? », plus tu auras l’envie d’investir et de réussir, tu prendras également plus de risque pour y arriver.

Si ton envie est de transmettre un patrimoine immobilier et/ou de placer ton argent, qui sont des besoins importants, mais pas « vitaux ». Tu n’auras pas les mêmes objectifs que ceux qui souhaitent changer de vie.

Je ne dis pas qu’une catégorie est meilleure qu’une autre, loin de là, tous les motifs sont bons pour gagner plus d’argent.

Seconde question.

- Quel est ton rapport au risque et comment réagis-tu au crédit bancaire?

- J’ai peur de m’endetter.

- Pourquoi pas, si mon crédit, me permet de gagner de l’argent.

- Je suis un habitué, j’ai déjà des crédits, ça ne me fait pas peur…

- Etc…

Ici, il est clair que si tu es psychologiquement et physiquement mal à l’idée de faire un crédit à la banque (exemple : ne plus dormir le soir, être stressé et irritable). Tu n’investiras pas de la même manière qu’une personne prête à supporter des milliers d’euros de crédit.

Il faudra par exemple que tu vises des biens moins chers pour rester dans ta zone de confort, et prendre de la confiance, un studio ou un parking peut-être parfait.

Utiliser un gros apport personnel n’est pas la solution que je recommande, car elle ralentira grandement ta vitesse d’enrichissement (principe vu ultérieurement) et ton effet de levier, mais si elle te sécurise, c’est le plus important, le but n’est pas de se faire peur.

Ta situation peut évoluer, ce fût mon cas, au début je ne voulais surtout pas m’engager et rembourser un prêt sur 20 ans… Comme une machine à laver sur le dos, ça me paraissait tellement lourd à porter..et pendant aussi longtemps…

Par la suite, en comprenant vraiment ce que j’allais faire, mes craintes et mes doutes ont disparu.

Pourquoi ?

Parce que je sais ce que je fais et que ça ne me fait plus aussi peur.

3 ème question à te poser.

- Objectivement quelles sont tes connaissances sur l’immobilier locatif ?

- Grande

- Moyenne

- Aucune

Je recommande à tout le monde (même à mon boulanger 🙂 ) de se former à l’investissement immobilier locatif, se tromper sur le choix de son canapé c’est une chose, mais se tromper en immobilier peut te poursuivre toute ra vie. Formes-toi et tu auras un plan, une stratégie et tout se passera bien.

Pour compléter, se connaître et ne pas se mentir à soi-même est vraiment essentiel, car c’est toi qui en assumera les résultats et non l’agent immobilier qui t’aura bercé d’illusions par exemple.

Maintenant, fixe-toi des objectifs chiffrés dans un espace-temps, c’est le meilleur moyen de passer à l’action. N’hésite pas à te fixer un objectif sur 6 mois, un autre sur 2 ans et un dernier sur 10 ans.

Par exemple :

- Lire les 3 meilleurs livres sur l’investissement immobilier locatif dans les 3 mois.

- Acheter un bien immobilier qui me rapporte au minimum 200€ tous les mois d’ici 6 mois.

- Planifier 2 visites par semaine durant 3 mois, puis faire au minimum 2 offres d’achat par mois durant les 3 mois suivants.

- Acheter un bien immobilier qui s’autofinance tous les ans.

- Toucher 6 000 € de revenus locatifs dans 10 ans.

Plan d’action : Trouver ton profil d’investisseur, répondre à mes 3 questions sincèrement, et définir 3 objectifs personnalisés (1 mois, 6 mois et 2 ans).

Quelle stratégie utiliser pour investir dans l’immobilier locatif ?

Je pourrais évoquer plusieurs points clés dans l’investissement immobilier, comme :

- Faire travailler l’argent des autres (pour-soi).

- L’effet de levier.

- La capitalisation (remboursement de prêt).

- L’augmentation de la valeur du bien (plus-value).

Ces points sont importants c’est sûr, mais si tu dois n’en retenir qu’un ce serait celui-ci, le Cash-flow ou le profit d’exploitation en français.

Le cash-flow est le Saint Graal de tout bon investisseur immobilier. L’objectif ultime.

Oui, tu dois faire en sorte d’acheter un bien immobilier qui te rapporte de l’argent tous les mois !

C’est-à-dire qu’après avoir remboursé ton prêt, payé toutes tes charges et tes impôts, de l’argent (oui oui, des gros billets) rentre dans ta poche.

Dis comme ça, ça n’a pas l’air incroyable, mais sache que d’après une étude seulement 2% des investisseurs y arrivent.

Acheter quelque chose qui rapporte de l’argent de manière régulière c’est extrêmement rare et recherché.

Imaginez, au lieu de gagner 2 000€ de salaire, tu gagnes 2 000€ + 250€, tes revenus mensuels augmentent, ce qui te permets d’emprunter plus, pour gagner plus et emprunter plus….

Tu viens de comprendre, comment font les investisseurs à succès qui enchainent les achats immobiliers.

C’est un véritable cercle vertueux, et c’est comme cela que l’on nomme un « actif » (quelque chose qui entre dans ta proche), au contraire d’un « passif » (quelque chose qui sort de ta poche).

C’est pour moi, le véritable défi dans l’immobilier locatif, car ta tante Micheline (si elle s’appelle Josiane c’est pareil), si elle ne s’est pas formée, et qu’elle achète un appartement « comme tout le monde ».

Elle ne va pas pouvoir acheter, c’est pas très dur d’acheter, cependant, tous les mois elle devra sortir de l’argent de sa poche pour rembourser le crédit.

Elle croira que c’est normal parce que « tout le monde » le fait. Mais au final, tous les mois au lieu de gagner 2000€ de salaire, elle devra peut-être mettre 250€ de sa poche, et son salaire diminuera, son train de vie va baisser et sa capacité d’endettement aussi.

Je ne dis pas que ta tante Micheline est une mauvaise investisseuse immobilière, car ça lui permet peut-être de faire un effort d’épargne de 250€/mois pour au final un appartement, effort qu’elle ne ferait pas sinon.

Croyez-moi, c’est la réflexion de beaucoup de personne.

Comme je souhaite te donner les meilleures solutions pour réussir tes investissements immobiliers locatifs (oui, je veux que tu en fasses plusieurs comme moi), je vais t’expliquer ce que tu dois rechercher pour y arriver.

La multi location, la meilleure stratégie.

J’ai cherché des heures et des heures sur internet, payé plusieurs formations pour mettre des mots sur cette stratégie, et je te la partage aujourd’hui, grâce à cette stratégie tu vas augmenter sensiblement le cash-flow de tes futurs investissements.

La Multi location « temps » :

Comme son nom l’indique, tu utilise la variable du temps pour améliorer la rentabilité de ton investissement, pour simplifier tu vas « louer ton bien à plusieurs personnes durant le même espace-temps ou à une seule personne durant un temps réduit ».

J’arrête de t’embrouiller, en pratique, c’est faire de la location courte durée (saisonnière) ou de la colocation.

ça te permettras de maximiser tes revenus et ainsi obtenir un meilleur cash-flow.

Car louer son appartement à la semaine rapporte plus que de le louer à l’année, de même que louer une maison à 4 étudiants rapporte plus que de la louer à une famille.

D’un côté, tu auras des frais supplémentaires (vacances locatives et gestion au quotidien) et plus de roulement des locataires, mais cela s’externalise via des agences et des conciergeries.

De l’autre côté, tu ne dépendras pas d’un locataire et ton risque d’impayé sera moindre.

La Multi location « Espace » :

C’est le principe de la division ou de l’agrandissement, par exemple :

- Séparation d’un appartement T4 en deux T2.

- Séparation d’un appartement T2 en deux studios.

- Agrandissement d’un grand studio en T2.

- Agrandissement d’un grand T2 en T3.

Dans c’est 4 cas, tu obtiendras des revenus supérieurs qu’à l’origine, même si ce n’est que 50 ou 100€ / mois (comme pour un studio en T2). ça peut faire la différence pour obtenir un cash-flow positif.

Tu sais maintenant que la clé pour avoir le Saint Graal (du cash-flow) c’est la transformation du bien.

Transformer pour apporter de la valeur et ainsi trouver des locataires et louer à un bon prix, c’est la clé principale pour réussir son investissement locatif.

Dans le prochain paragraphe, je te donne mes conseils pour chercher et trouver le bon endroit pour acheter et faire tes premières visites.

Plan d’action : Définir quel mode de location te conviendrait le mieux ? La location Airbnb ? Colocation ? Séparation d’un grand T2 en 2 studios ?

La recherche du bien immobilier

il est 8h23 quand je commence ce paragraphe et tu es toujours présent. Bravo, tu ne vas pas le regretter.

Dans ce paragraphe, je t’explique comment rechercher et filtrer efficacement les annonces immobilières lorsque tu souhaites faire un investissement immobilier locatif.

Ou investir ?

La question qui est souvent ton premier casse-tête.

Si tu as cherché sur internet, tu as trouvé toute sorte d’article et de tableau qui t’indiquent quelles sont les meilleures villes pour investir dans l’immobilier, avec les meilleurs rendements, etc…

Dommage, tu n’habites dans cette ville. Ton projet d’investissement tombe à l’eau parce que tu n’as pas de chance.

Non, évidemment qu’il est possible d’être rentable près de chez toi. Fait attention à ces articles, ou un ami qui à dit à un ami que cette ville était la meilleure.

Pourquoi ?

Parce qu’ avec la stratégie de la multi location, tu sais comment augmenter le rendement et le cash-flow d’un investissement. Tu sais transformer un investissement non rentable, en investissement rentable.

Mon conseil, c’est d’investir dans l’immobilier locatif dans un endroit que tu connais !! Regarde ma série de vidéo dans laquelle je fais plus de 90 études de cas dans 90 villes différentes : Comment investir dans ma ville.

Tu as vécu, ou vis depuis 2-3 ans dans une ville, sans le savoir, tu es parfaitement informé de la situation des quartiers, de la population, des points d’intérêts et des évolutions de ta ville.

Ce qui est intéressant, ce sont les villes ou les quartiers qui sont sous côtés pour des raisons mineures, tu dois forcément en connaître, ces villes ou quartiers qui sont 20% moins chers sans véritable raison.

Par exemple, un quartier proche du centre-ville et qui n’attire pas les touristes, pourtant ce n’est qu’a 10 minutes à pied de la Fac et du centre-ville.

Cela te permettra d’acheter à un prix inférieur, car la bonne affaire en immobilier se fait à l’achat.

Pour toi qui habite dans des grosses villes (Paris, Lyon, Marseille, Bordeaux etc…) où les prix sont très élevés.

Pour obtenir un gros cash-flow, tu devras peut-être investir dans ta région d’origine, ou en « périphérie » de ta ville de résidence.

C’est personnellement, ce que j’ai fait.

J’ai investi dans la région lilloise en habitant à Paris. C’est vrai, c’est plus de contrainte, mais la rentabilité n’a rien à voir.

Dans tous les cas, même si tu penses connaître la ville, tu ne connais pas tous les quartiers.

Tu devras forcément passer plusieurs heures ou plusieurs jours sur place, pour récupérer des informations réelles et pratiques. Quel genre d’habitant habite ici ? Il y a t-il du bruit le soir ? est-ce facile de se garer ?

Pour compléter ton étude, je te conseille de questionner les habitants du quartier et de la rue qui t’intéresse. Pas besoin de leur préciser que tu es un investisseur, dis leur simplement que tu es un futur locataire, et que tu te demandes si il fait bon vivre ici.

Les gens sont francs et tu aura tout de suite des retours positifs ou négatifs par rapport à l’emplacement.

L’emplacement peut-être excellent (les Champs-Elysées c’est le top) mais si les chiffres et tes calculs de rentabilité ne sont pas bons, si le prix d’achat (même en prenant en compte une négociation de 30%) ne te convient pas.

Il faudra chercher ailleurs.

Les travaux en immobilier ?

Une autre question qui se pose rapidement lorsque tu étudieras les petites annonces, c’est de savoir si oui ou non tu souhaites faire des travaux ?

Je vais être cash : Je ne vois que des bons côtés dans la réalisation des travaux en immobilier.

Premièrement, tu apportes de la valeur à ton bien immobilier et un bien de valeur se loue toujours à un bon prix (c’est à dire au dessus de la concurrence).

Deuxièmement, tu pourras négocier à la baisse le prix d’achat grâce aux coûts des travaux.

Troisièmement, l’ensemble des coûts des travaux sont déductibles de tes futurs revenus locatifs, par conséquent tu réduiras tes impôts.

Qu’est-ce qui est mieux :

- Avoir un appartement rénové, que tu peux louer plus cher et plus rapidement car plus attractif

- Avoir un appartement dans « son jus », que tu loueras à un loyer plus bas et sur lequel tu auras plus d’impôts ?

Selon ton profil et ton envie , ces travaux peuvent être réalisés par toi-même, mais n’oublie pas de prendre en compte, le temps et le délai de réalisation de ces travaux.

Si tu économises 15 000€ de travaux en les réalisant toi-même, c’est bien, mais si tu mets 8 mois de plus qu’une entreprise, cela signifie aussi que tu auras perdu 8 mois de loyer…

Quel est le coût horaire de ton temps ? et si tu fais des travaux, tu n’as plus le temps de faire d’autres investissements… C’est à prendre en compte également.

N’oublie pas, faire un investissement immobilier, ce n’est pas pareil qu’acheter sa résidence principale. D’un côté, tu as des revenus locatifs et de l’autre tu n’as…rien (j’exagère, mais ta résidence principale ne te fera pas gagner de l’argent, tu ne recevras pas un virement sur ton compte, compte lorsque tu fais un investissement)

Si comme moi, tu n’es pas bricoleur pas de panique, tu feras appel à des entreprises.

Penses-tu que tous les investisseurs immobiliers sont bricoleurs ? La réponse est évidemment non.

Ne t’endors pas, c’est pas le moment. j’ai une annonce à te faire.

Le bon bien immobilier qui correspond à ton projet

La recherche du bon bien immobilier locatif est directement liée au type d’exploitation que tu souhaites mettre en place, et non l’inverse.

Relis bien cette phrase. C’est très important d’en avoir conscience.

On n’achète pas un appartement dans un quartier X, pour se demander après : « Maintenant, à qui je vais le louer ? » C’est trop tard.

Il faut penser à tes locataires et à ton mode de location dès tes recherches. En plus, ça va te faire gagner un temps fou.

J’ai quelques exemples pour toi.

Si tu souhaites faire de la colocation, tu viseras des étudiants et des jeunes actifs (environ 50% des membres d’une colocation sont étudiants, et l’autre moitié sont des travailleurs), et donc un emplacement proche d’écoles supérieurs pour les étudiants, et pour les actifs proches des transports en commun, des hôpitaux, des grandes entreprises et des centres villes.

Mon astuce exclusive pour la colocation est de rechercher des biens à proximité des résidences étudiantes (dans un rayon de 500 mètres), car les résidences étudiantes sont des entreprises.

Elles ne se sont pas installées là par hasard, elles ont fait une très grosse analyse de marché avant de dépenser des millions d’euros à la création de cette résidence étudiante.

Si tu souhaites faire de la location courte durée (LCD), tu viseras des personnes en vacances ou en déplacement professionnel, et donc des centres villes, des endroits touristique, des centres de conférence, à côté de la gare ou de l’aéroport, et même des hôpitaux, car la famille des malades ont besoin de se loger.

Mon astuce pour la colocation est réutilisable en LCD, recherche des biens à proximité des hôtels, car comme pour les résidences étudiantes, les hôtels ont forcément réalisés une étude de marché avant de s’installer.

Personnellement, j’utilise le site bien’ici, pour faire ma recherche de bien à vendre.

Pourquoi ?

Parce que ce site permet de savoir l’emplacement (à 300 mètres près) du bien à vendre.

Finis les appels inutiles aux agents immobiliers pour savoir ou se trouve le bien à vendre, tu sais directement si oui ou non, ça correspond à ce que tu recherches.

Dans le prochain paragraphe, je te donne toutes les informations pour faire une bonne affaire et acheter en-dessous du prix du marché.

Plan d’action : Identifier tes zones de recherches (celles qui répondent à tes besoins) dans au moins 2 villes et crée des alertes automatiques sur le site d’annonce immobilière bien’ici.

Comme les sites d’annonces immobilières sur internet n’ont pas forcément toutes les annonces, contacte également 3 agences immobilières pour leur expliquer ton projet et faire au moins 1 visite avec chaque agence.

Comment faire la bonne affaire ?

Toujours présent pour me lire ? c’est bien tu es motivé.

Maintenant, projette toi dans 2 semaines.

Tu sais où chercher, tu as même commencé tes premières visites, c’est très bien.

Maintenant, il faut dénicher la bonne affaire, celle qui te permettra d’obtenir un gros cash-flow et des revenus complémentaires.

Qu’est-ce qu’une bonne affaire ?

La bonne affaire c’est pour moi synonyme d’achat à un prix en dessous du marché immobilier, ce qui te permettra de payer moins de frais de notaire, car ces frais sont calculés sur le prix d’achat, emprunter moins d’argent à la banque est donc payer moins de mensualités de prêt, et pour finir faire une plus grosse plus-value à la revente.

Mais comment faire baisser (ce p****) de prix affiché ?

C’est souvent le point noir, les gens n’osent pas négocier assez.

Pour y arriver, je te donne mes conseils pour augmenter tes chances de réussite lors de tes négociations.

Pourquoi il ne faut pas chercher le bon bien à négocier ?

Je commence fort d’entrée, contrairement à ce qu’on pense, il ne faut pas chercher le bon bien à négocier.

Non, ce qui est important, c’est de trouver le « bon vendeur ».

Pourquoi ?

Parce que ça sera la seule personne capable d’accepter votre offre en dessous du marché.

Voici les caractéristiques d’un vendeur motivé pour vendre :

- F : Fatigué, un vendeur fatigué est plus susceptible d’accepter une baisse de son prix, si le vendeur a eu des problèmes de gestion locative, si le bien a été remis à la vente suite à un premier compromis de vente qui a échoué (non-obtention du prêt), si le bien est en vente depuis 1 an, etc…

- H : Hâté, un vendeur hâté aura lui aussi besoin de vendre, si le vendeur est dans l’urgence de vendre suite à un divorce, si ’il arrive à échéance de son prêt relais (obtention d’un prêt pour acheter sa nouvelle résidence principale sous condition de vendre le premier bien), de même pour les successions qui peuvent être en attente de la vente de la maison/appartement familial etc…

- R : Remboursé, un vendeur qui n’a plus de crédit à rembourser. Il n’aura pas de « minimum » exigé par le remboursement d’un prêt, il sera plus à même de faire des concessions et de baisser son prix. C’est le cas par exemple des propriétaires de plus de 15/20 ans.

Les questions à poser absolument au vendeur

Pour récupérer toutes ces informations sur le vendeur, il n’y a qu’une seule solution, être devin !

Heureusement, c’est bien plus simple (et plus sûr), tu devras simplement poser des questions lors de tes visites.

Je sais tu es déçu, ça n’a rien d’exceptionnel dit comme ça. je vais quand même te donner ma question « indispensable » que je pose aux vendeurs.

Si tu ne devais poser qu’une question : « Pourquoi vendez-vous maintenant alors que… ? Terminer votre question par un élément positif sur le bien immobilier.

Par exemple, pourquoi vendez-vous maintenant alors que le quartier va profiter d’un réaménagement urbain prochainement ?

ça semble facile et ça l’est, en général le vendeur ou l’agent immobilier sera sincère, et tu apprendras facilement si le vendeur répond aux caractéristiques Fatigué, Hâté, Remboursé (FHR).

Je ne vais pas laisser un ami aller à la guerre avec 1 question, tu me prends pour qui ? Alors n’oublie pas de demander.

- Depuis quand la maison est en vente ?

- Quelle est l’histoire de la vente ?

- Il y a t-il déjà eu une offre ? Si oui, à combien ? pourquoi ça ne s’est pas fait ?

- Qui est le vendeur ? que fait-il dans la vie ?

- Est-ce que le vendeur est prêt à attendre 6 mois avant de vendre ? (question vicieuse, si le vendeur peut attendre, c’est qu’il n’est pas pressé)

- Le prix a-t-il déja baissé ?

- Depuis combien de temps le propriétaire est-il propriétaire ?

Dans la même idée que la technique FHR (Fatigué, hâté, remboursé), viser des biens immobiliers dont personne ne veut est un excellent moyen pour faire baisser le prix.

Ce sont généralement des biens à gros budget travaux (rénovation ou mauvais agencement), faites chiffrer les travaux par une entreprise est utiliser ce devis pour faire baisser sensiblement le prix.

Je privilégie également les annonces avec un prix d’achat déjà bas, étonnement c’est souvent le signe qu’une négociation à la baise est possible.

Pourquoi ?

Parce que cela montre que le vendeur est déjà motivé pour vendre. dans cette situation tu devras être réactif, car un prix bas attire la concurrence.

Tu ne sauras jamais si ta proposition sera acceptée

Dans tous les cas, tu ne sauras jamais si ta proposition va être acceptée avant de la proposer, n’aie pas peur que le vendeur rejette ton offre et te dise « NON ».

N’aie pas peur de proposer une offre inférieure à 40% à celle demandée, car au mieux, elle est acceptée, au pire le vendeur te fera une contre-proposition.

Tu n’as rien à perdre. Je sais que ce n’est pas facile, quand j’ai fait ma première offre, je n’aurais jamais pensé que le vendeur reviendrait vers moi avec une contre proposition de – 18 000 €.

Oser faire des offres inacceptables te permettra de faire des bonnes affaires, comme ce célèbre slogan « 100 % des gagnants ont tenté leur chance ».

Dans le prochain paragraphe, je t’explique comment calculer la rentabilité et le cash-flow d’un bien immobilier, ce qui te permettra de savoir à quel prix acheter pour avoir du cash-flow.

PS : Si tu es vendeur, je te conseille de lire mon article sur comment trouver des acheteurs ? Et comment finaliser une vente ?

Plan d’action : Prépare tes questions à poser lors de tes visites, pour récupérer le maximum d’informations sur le vendeur, et trouver le bon vendeur (utiliser la technique FHR).

Analyser un projet immobilier

L’analyse d’un projet immobilier locatif n’est pas très complexe si tu as toutes les informations, et c’est ce qui va te permettre de différencier une affaire rentable et une mauvaise affaire.

Ça te permettra également de définir le prix d’achat maximum, étudier les chiffres clés est indispensable, je t’explique comment les calculer, ce qu’il faut intégrer et ce qu’il ne faut pas compter.

Je te présente ci-dessous les 3 types de rentabilités : « brute », « nette » et « nette nette », et le calcule du cash-flow (la différence entre tes revenus et tes dépenses).

Rentabilité brute :

La Rentabilité brute se compose comme ceci :

| Coût d’acquisition total | Exemple |

| Prix d’achat (frais d’agence inclus) | 100 000 |

| Frais d’acquisition (appelé également frais de notaire – environ 8% du prix d’achat) | 8 000 |

| Frais de dossier bancaire pour le prêt | 500 |

| Coût des travaux | 20 000 |

| Total | 128 500 |

| Revenus | Exemple |

| Loyer annuel hors charges | 600*12= 7 200 |

Rentabilité brute (en %) = Loyer annuel *100 / Coût d’acquisition total

Exemple : rentabilité brute (en %) = (7 200*100)/128 500 = 5,6%

A quoi sert la rentabilité brute ?

La rentabilité brute permet rapidement d’avoir un ordre d’idée de la rentabilité, cela permet de savoir si il est pertinent d’aller plus loin dans les calculs, cependant il n’inclut pas toutes les charges, comme nous le verrons dans la rentabilité Nette.

Pour l’estimation du loyer, rien de mieux que de regarder le prix du marché pour un bien équivalent, étudie donc la concurrence sur des sites comme leboncoin ou seloger. Dans le loyer, ne prends pas en compte les charges locatives car, elles s’annulent (elles rentrent d’un côté et ressortent de l’autre).

Personnellement, j’utilise une variante (un petit hack si tu préfère) qui me semble plus efficace, la technique du 1%. C’est-à-dire que les loyers mensuels bruts doivent représenter 1% du coût d’acquisition total.

Pour un loyer mensuel de 600€, cela représente un coût d’acquisition total de 60 000€ maximum (on en est loin dans cet exemple…)

Rentabilité nette :

La rentabilité nette prend en compte ces éléments supplémentaires :

| Charges d’exploitation (annuelle) | Exemple |

| Remboursement du prêt | Mensualité de 662€ pour un prêt de 128 500 sur 20 ans et un taux d’intérêt de 1,56% et taux d’assurance 0,36%

662*12 = 7 944€ |

| Charges de copropriété | 600 |

| Frais de gestion (7% des revenus) | 550 |

| Taxe foncière | 500 |

| Assurance habitation propriétaire non occupant | 150 |

| Frais de Comptabilité (si nécessaire) | 0 |

| Frais d’entretien du logement (imprévu) | 300 |

| Vacance locative (1 mois) | 600 |

| Total annuel | 10 644 |

Rentabilité nette (en %) = (Loyer annuel – charges d’exploitation annuelle) *100 / Coût d’acquisition total

Exemple : rentabilité nette (en %) = (7 200 – 10 644) * 100/128 500 = –2,68 %

On voit cet investissement d’un œil différent maintenant. La rentabilité brute était de 5,6%, pour finalement obtenir une rentabilité nette de – 2,68%, c’est-à-dire qu’il faudra rajouter de l’argent tous les mois, c’est ce qu’il faut absolument éviter.

La rentabilité nette est un calcul beaucoup plus précis et réaliste d’un investissement immobilier, car il inclut les charges d’exploitation.

J’aime y ajouter également la vacance locative (1 mois en moyenne) et des frais d’entretien (les imprévus) (1/2 mois de loyer), car ce sont des choses qui arrivent, alors autant les provisionner dès aujourd’hui.

Cet exemple prends en compte ce qu’on appelle un financement à 110% de la banque, car nous empruntons la totalité du coût d’acquisition, tu souhaiteras peut-être mettre un apport.

Je ne te conseille pas, et je te dirais pourquoi dans le chapitre suivant.

Dans tous les cas, je te conseille de ne pas inclure ton apport lors de ce premier calcul, ça sera plus simple de comparer tes différents projets sur une même base.

Ces charges varient d’un bien à un autre, il n’est pas rare qu’une taxe foncière augmente ou diminue de 40% juste en changeant de ville (ou de rue), de même pour les taxes de copropriétés qui peuvent varier du simple au double.

Il est donc important de récupérer ces informations pour chaque bien, 2 500 € de taxe foncière, ce n’est pas 1 000 €, et ça tu dois le prendre en compte dès le départ.

Rentabilité nette nette :

C’est le calcul le plus précis, mais aussi le plus compliqué à calculer, car il prend en compte ton imposition (tes futurs impôts), et donc ta situation personnelle et le régime d’imposition (Nu, meublé, Société) de tes revenus fonciers.

Rentabilité nette nette (en %) = (Loyer annuel – charges d’exploitation annuelle – impôts) *100 / Coût d’acquisition total

Pour l’exemple et pour simplifier, imaginons que tu loues cet appartement en location nue et au régime micro-foncier, ce régime permet un abattement forfaitaire de 30% des revenus fonciers. Il est généralement optimisé pour les biens sans travaux.

Si ta tranche d’imposition est de 30% (voir ton avis d’imposition), voici le calcul de tes impôts :

Impôt sur les revenus fonciers = (Loyer annuel – abattement forfaitaire) * tranche d’imposition

Impôt foncier = ( 7 200 – 30%) *30 = 1 512 €

Je t’explique en détail.

Grâce à l’abattement forfaitaire, je peux retirer 30% de mes revenus soit 2 160€.

Sur la somme restante (7 200 – 2 160) = 5 040 je paye 30% d’impôts soit 1 512€.

La rentabilité nette nette (en %) = (7 200 – 10 644 – 1 512) *100 / 128 500€ = – 3,85%.

Tu peux le remarquer la fiscalité est très importante, car en tant que personne on paye des impôts sur des revenus et non des bénéfices (ce qui n’est pas le cas des sociétés par exemple).

Dans cet exemple, tu payes des impôts alors que tous les mois tu perds de l’argent.

Si ta rentabilité nette est faible (<2%), il est très probable que ta rentabilité nette nette soit négative, ce qui est une très mauvaise opération, car tu devras ajouter de l’argent de ta poche tous les mois.

L’exemple précédent nous montre qu’il faut soit faire baisser le prix sensiblement, soit augmenter les loyers, soit utiliser le régime d’imposition des sociétés (que je vais décrire dans un autre article).

Je vais te faire gagner du temps, si tu ne sais pas si il faut louer en nue ou en meublé.

Dans 95 % des cas, la location meublé est plus avantageuse.

Pourquoi ?

Parce qu’ en location meublée tu pourras amortir 85 % du prix du bien sur 30 ans. C’est énorme, pour un bien acheté 100 000 € c’est pratiquement 3 000 € par an à déduire de tes revenus.

La fiscalité est assez complexe, et je te conseille de lire à tête reposée mon article sur la location meublée et le statut LMNP (ici).

On est entre nous, et je te le redis ce sont les statuts fiscaux pour faire de la location courte durée, et de la colocation.

Tu dois absolument savoir que le régime réel (et non micro-foncier), permet d’amortir les travaux sur plusieurs années.

Si tu as plusieurs milliers euros de travaux, cela te permettra en moyenne de ne pas payer d’impôts entre 2 et 7 ans (une étude singulière à chaque projet est à réaliser bien sûr).

La aussi le régime réel est à privilégier dans 90 % des cas.

Pour (enfin) revenir à notre exemple, avec des chiffres comme ça, je ne perdrai pas mon temps à optimiser ces 3 points, et je chercherai un autre bien immobilier.

Le cash-flow mensuel ou le résultat d’exploitation en français.

C’est pour moi l’élément essentiel, car il te montrera tout de suite :

- si ton investissement te rapportera de l’argent tout de suite (cash-flow positif).

- si il t’en coûte (cash-flow négatif).

- si il s’auto finance (résultat nul).

Cash-flow mensuel = Loyer mensuel – charges d’exploitation mensuelles – impôts mensuels

Exemple :

Cash-flow mensuel = (7200/12) – (10 644/12) – (1 512/12) = 600 – 887 – 126 = – 413 €

Le cash-flow est négatif, c’est le signe que cet investissement n’est pas rentable.

C’est le moins que l’on puisse dire, tous les mois tu devras mettre 413 € de ta proche pour combler les pertes. Imagine cela tous les mois pendant 15 ans ?

Arrête d’imaginer, j’ai calculé ça fait 74 340 €…Un vrai gouffre sans fond

Pour tes premiers calculs du cash-flow, je te conseille de ne pas prendre en compte les impôts qui sont toujours assez compliqués à estimer.

Dans le prochain paragraphe, je te parle du financement bancaire, comment être financé ? Quoi et comment négocier ?

Plan d’action : Récupère toutes les informations nécessaires lors de tes visites et force toi a réaliser ces calculs à chaque fois, cela te permettra de comparer chaque résultat entre eux, d’être plus à l’aise avec les calculs et surtout de prioriser les biens qui ont le plus de potentiel.

Financement bancaire

Quoi ? Tu es encore là ? On dirait que tu aimes vraiment l’investissement immobilier locatif.

Le financement par la banque est une étape obligatoire lors de chaque investissement, ton but, c’est de te faire financer ton projet.

Je dirais même plus, ton objectif n°1 est d’obtenir un financement à 110%, c’est-à-dire le financement de la totalité des coûts d’acquisition (notaire + frais bancaire + travaux) par la banque.

Les croyances en immobiliers sont dures, peut-être que toi même tu es sceptique ?

Pourtant, c’est possible de tout emprunter à la banque, je le sais car je l’ai déjà fait 2 fois pour un total de 270 000€. Je ne suis pas le premier, et je ne serais pas le dernier.

Les avantages d’un prêt à 110 %

Les avantages de tout emprunter à la banque sont nombreux, je vais te lister 5 avantages tout de suite :

Avantage N°1 : Multiplier les opérations

Imagine toi, tu fais un apport de 50% du prix total à chaque investissement immobilier, tu seras ralenti très fortement dans tes investissements, car rapidement (dès le premier achat) tu n’auras plus d’apport, utiliser l’argent de la banque te permettra de faire plus d’opérations immobilières.

Qu’est-ce que tu préfères : financer 5 projets avec 10 000€ d’apport chacun, ou 1 projet avec 50 000€ ? Pour un investisseur la question elle est vite répondue :-).

Tu auras mis la même somme d’argent (50 k €), mais le résultat est différent, d’un côté tu as 5 biens immobiliers et donc 5 sources de revenus, de l’autre côté 1 bien immobilier et donc 1 source de revenus.

Avantage N°2 : Augmenter votre effet de levier d’investissement

Dans tous les business qui fonctionnent, l’effet de levier permet de multiplier les résultats. Le but est d’avoir l’effet de levier le plus important.

Dans l’immobilier, l’effet de levier est le prêt, faire un apport de 30% pour acheter un bien immobilier, représente un effet de levier de 70%.

Voici un exemple pour te convaincre :

| Coût d’acquisition | Simulation Apport 1 | Simulation Apport 2 | Simulation Apport 3 | |

| 100 000€ | 30 000 (30%) | 10 000 (10%) | 0 | |

| Valeur du patrimoine après le remboursement du prêt | Coût d’acquisition – Apport =

100 000 – 30 000 = 70 000 € |

Coût d’acquisition – Apport =

100 000 – 10 000 = 90 000 € |

Coût d’acquisition – Apport =

100 000 – 0 = 100 000 € |

Pour le même achat, mais avec un financement sans apport ton patrimoine et ta richesse augmenteront plus rapidement, car si tu fais bien les choses, ce sont les locataires qui paieront ce bien immobilier.

Avantage N°3 : Garde ton argent pour les imprévus

Garde toujours une somme d’argent pour les imprévus, tu investis maintenant comme un professionnel et comme pour une entreprise, tu dois te constituer une « trésorerie ».

Pourquoi ?

Parce que l’immobilier c’est du physique, et tu auras forcément des réparations et des incidents imprévus, si je te disais tout les imprévus que j’ai eu, je pense que tu n’investirai pas.

Bien sûr, je suis dégouté de payer 1 000 € pour faire réparer ma chaudière, mais je l’ai budgétisé et j’ai les sous sur mon compte. Je ne suis pas en stress à me demander : Où est-ce que je vais trouver cet argent ?

Garder ton cash pour éviter de devoir trouver 5 000€ en urgence.

J’ai remarqué que les banques aimaient les investisseurs avec du cash sur leurs comptes en banque, ça les rassure, et ça prouve que tu sais gérer ton argent.

Avantage N°4 : Profiter de ton argent

Sur ce blog, je prône une reprise en main de sa vie financière, mais aussi de sa vie tout court, cela inclus les petits plaisirs personnels, comme partir en vacances, changer de voiture, aller voir un concert ou je ne sais quoi.

Si tu mets tout ton argent dans ton apport, les mois suivants vont être bien tristes et compliqués.

Vivre dans une grotte pendant 20 ans en attendant que tes prêts se remboursent ? C’est pas pour ça que j’investis. et toi ?

Avantage N°5 : Investir ton argent ailleurs

L’immobilier est un des seuls véhicules d’enrichissement où l’emprunt est aussi facile, essaye d’emprunter pour l’investir en bourse, ou acheter des bitcoins. Ta banque sera catégorique, ça sera non (et je la comprends).

Faire un emprunt pour créer ta société est également très complexe, et un apport est toujours nécessaire.

Donc, utilise l’argent que tu gagnes, et place le sur d’autres véhicules d’investissements présentés sur ce blog, comme la bourse, les crypto monnaies, l’entrepreneuriat, etc…

Avoir de l’argent de côté te permettra également de saisir des nouvelles opportunités d’investissement.

Les éléments essentiels d’un prêt immobilier

Après les avantages du prêt, entrons dans le vif du sujet, et les points importants à vérifier lors de l’obtention de ton prêt.

- Ton dossier d’obtention de prêt.

- Type de prêt immobilier.

- Durée du prêt.

- Taux d’intérêt du prêt immobilier.

- Taux d’Assurance du prêt.

- Frais de remboursement anticipé.

- Le Différé dans un prêt immobilier.

- La garantie d’un prêt immobilier (caution, IPPD, hypothèque).

- Frais de dossier de la banque.

- Les contreparties.

Avant de voir ces points en détail, tu dois prendre conscience qu’a ce stade de l’article, tu en sais généralement plus que le conseiller en clientèle qui te recevra dans son bureau.

Parce que les banquiers ont beaucoup d’autres tâches quotidiennes, et la réalisation d’un prêt immobilier, et loin d’être courant et maîtrisé par ton interlocuteur.

Contrairement à ce que l’on pense, la banque ne gagne pas tant d’argent que ça lorsqu’elle t’accorde un crédit, surtout en ce moment avec les faibles taux d’intérêt.

En vérité, ce qui rapportent le plus à la banque ce sont les domiciliations bancaires, les ouvertures de comptes et assurances, les cartes bleues, les cartes de crédit, etc…

Si tu as des préjugés sur les banquiers, laisse ton égo de côté.

Tu es là pour trouver des « accords commerciaux » et « construire une relation commerciale» comme 2 entreprises.

N’oublie pas qu’ils n’ont peut-être pas les connaissances, mais ils ont le pouvoir de te dire non, et de stopper brutalement ton rêve d’investisseur.

Dossier d’obtention de prêt

Ta banque te demandera un certain nombre de document standard obligatoire, relevé de compte, fiche de paie, avis d’imposition, contrat de travail, etc…

Comme un professionnel, tu dois préparer ton rendez-vous et lui fournir tous les documents qui prouvent que tu sais de quoi tu parles.

Tu devras aussi lui prouver la qualité de l’investissement immobilier que tu lui demande de financer.

Comme pour un enfant, tu dois lui prémâcher le travail, ton rendez-vous dure 1 heure pas plus.

Fournis-lui :

- Ton étude de rentabilité nette.

- Une attestation de valeur locative réalisée par 2 agences.

- Un justificatif des baux et loyers perçus dans le cas d’un achat avec des locataires en place.

- Les 3 derniers relevés de tous tes comptes.

- Un récapitulatif synthétique de ton épargne.

- Une synthèse de ton épargne mensuelle (tableau de dépenses et de revenus mensuels).

Si tu as d’autre investissement, tu lui fourniras l’étude de rentabilité associée, le but, c’est de lui prouver ton professionnalisme.

Type de prêt

Tous les prêts intègrent 2 éléments, le capital emprunté (c’est-à-dire la somme totale empruntée) et les intérêts.

Le prêt amortissable et le plus utilisé et le plus connu, il peut-être à taux variable ou à taux fixe.

Je ne vais parler que du taux fixe, car il n’y a pas de raison de choisir le taux variable, on connait le coût total du prêt à l’avance, et les mensualités sont identiques.

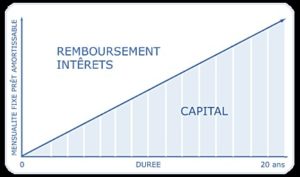

Chaque mensualité comporte une partie d’intérêt et une partie de capital, les mensualités démarrent avec une grosse partie d’intérêt, celle-ci baisse avec le temps, jusqu’à la dernière mensualité ou l’emprunteur aura remboursé entièrement le capital emprunté.

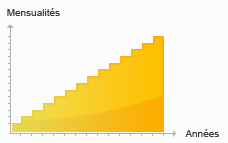

Le prêt progressif ou prêt à échéances progressives, est un prêt à taux fixe, les mensualités vont augmenter annuellement d’un certain % décidé lors de la réalisation du prêt.

Exemple : Avec une mensualité de 1 000€ la première année avec une augmentation progressive de 2% par an, la deuxième année te coûtera 1 000*1,02= 1 020€, la troisième 1 020*1,02= 1 040,4 etc…

Ça permet de réduire le coût total du prêt, car tu rembourses plus vite.

Il est moins intéressant pour toi futur investisseur, car ton cash-flow va diminuer au fil des ans. N’oublie pas que ce sont les locataires qui vont rembourser le prêt.

Le prêt « In fine », qui signifie à la fin en latin, est un prêt durant lequel tu ne paieras que les intérêts, au terme de celui-ci, tu devras rembourser la totalité du capital emprunté.

En pratique, un apport conséquent (20 à 30% minimum) est demandé par la banque comme « garantie », ce type de prêt peut-être très dangereux, car au terme du crédit, la somme totale empruntée doit être restituée, il vaut mieux l’avoir provisionné dès le début.

Pour un investisseur immobilier classique, entre 0 et 5 biens immobiliers, le prêt amortissable à taux fixe est recommandé à 99% des cas.

Durée du prêt

La durée du prêt influencera directement le montant de tes mensualités, notre but étant de générer du cash-flow mensuel, je te recommande d’obtenir un prêt le plus long possible, pour ainsi diminuer les mensualités du crédit.

Les règles varient selon les banques, cependant je n’ai jamais vu une durée de plus de 20 ans pour un prêt pour investissement locatif (et de 7 ans au minimum), à contrario la durée d’un prêt pour l’achat de sa résidence principale peut-être porté sur 25 ou 30 ans.

À savoir, les taux appliqués ne sont pas les mêmes pour chaque durée, et oui il est plus risqué de prêter sur 20 ans que sur 9 ans, pour prendre en compte ce risque, les banques augment le taux d’intérêt.

En général, les taux d’intérêt respectent les plages suivantes : 10 à 14 ans / 15 à 19 ans / 20 à 24 ans

Il peut être intéressant de demander un crédit sur 19 ans au lieu de 20, pour bénéficier d’un meilleur taux par exemple.

Taux d’intérêt du prêt

Il fixe la rémunération du capital prêté, et est exprimé en %. C’est ce taux (+ taux de l’assurance) qui est utilisé pour calculer les mensualités dues par l’emprunteur à la banque.

Obtenez une idée des taux pratiqués sur le site meilleurtaux.

Taux d’assurance du prêt

Également appelé assurance emprunteur, ou aussi assurance décès invalidité. Elle couvre les emprunteurs lors d’un emprunt bancaire, l’assurance permet de prendre le relais en cas d’accident, de maladie ou de décès.

Elle est obligatoire dans la cadre d’un prêt immobilier.

Les garanties proposées sont nombreuses, Décès, PTIA (perte totale et irréversible d’autonomie, IPT (invalidité permanente totale), ITT (arrêt maladie), perte d’emploi.

Cependant, rien n’est offert, chaque option augmente le taux de cette assurance et donc son coût, pour de l’investissement immobilier, rien ne sert de prendre les garanties en relation avec son « emploi » car, ce n’est pas toi qui va rembourser le crédit, mais bien les locataires.

Le taux varie également selon ta situation, une personne de 30 ans aura un meilleur taux qu’une personne de 50 ans, là-dessus nous ne sommes pas tous égaux.

Point de vigilance, ton taux d’assurance doit être calculé sur le capital restant dû et non sur le capital initial.

Le capital restant dû diminuera chaque mois, et tes intérêts d’assurance avec, cette différence ne semble pas importante, mais sur des milliers d’euros empruntés et sur 20 ans, cela fait plusieurs milliers d’euros d’écart.

Des grandes différences existent entre les banques sur ce taux d’assurance, et certaines peuvent t’ « obliger » à prendre leur assurance pour accepter le prêt.

Dans ces cas, fait le béni oui-oui, et accepte l’offre de la banque et obtiens ton crédit.

Rien ne t’empêche par la suite de changer d’assurance emprunteur après 1 an, ou même après plusieurs années. Et gagner des milliers d’euros sur le montant de l’assurance.

Frais de remboursement anticipé

Ce sont les frais supplémentaires à payer à la banque, en cas de remboursement anticipé du prêt immobilier.

On ne sait jamais, peut-être que dans 15 ans tu souhaiteras clôturer ce prêt pour X raisons. Tu dois donc y faire attention maintenant, et négocier la suppression ou la réduction de ces frais.

Le différé partiel/total

Le différé est une période au début de ton crédit, durant laquelle tu ne rembourses pas le capital emprunté. ni les intérêts pour le différé total.

Tu ne paieras que l’assurance du crédit, car tu continues d’être assuré.

La réalisation de travaux est nécessaire pour obtenir un différé, le différé peut aller de 36 mois à 1 mois. Personnellement ma banque m’a accordé un différé de 12 mois maximum.

Les 2 types de différé sont :

Partiel : Tu ne rembourses que les intérêts (+ assurance), après la période de différé, tu rembourses ton prêt normalement (Exemple : remboursement de 200€ au lieu de 660€ pour un prêt de 130 000€ sur 20 ans)

Total : Tu ne rembourses rien (juste l’assurance). A la fin de la période du différé, les intérêts que tu n’as pas payé viennent s’ajouter au capital emprunté. Les prochaines mensualités seront donc supérieures. Cette solution revient donc plus chère que le différé partiel.

Tout l’intérêt du différé est de générer de la trésorerie au début de l’exploitation du bien immobilier, cette trésorerie te permettra de te créer un fonds de roulement pour les charges prévisionnelles et les imprévus.

C’est une condition extrêmement intéressante pour l’investisseur, car elle rentre complètement dans notre logique d’utiliser l’argent des autres pour s’enrichir.

Je te conseille d’obtenir le plus long différé partiel (je suis plus fan de ce différé) possible lors de l’obtention de ton prêt.

Mon astuce de filou, même si tu n’as pas de travaux à réaliser, tu peux toujours « simuler » des travaux en présentant à la banque un vrai devis.

Rien ne t’oblige à réellement faire les travaux par la suite. Si la banque te demande pourquoi le budget travaux n’a pas été utilisé, tu leur réponds simplement : qu’on peut tous changer d’avis…

La garantie (caution, IPPD, hypothèque)

Tout d’abord, je te rappelle que la garantie, permet à la banque de s’assurer contre le défaut de paiement de l’emprunteur. C’est donc un élément essentiel pour la banque, sans garantie aucune banque ne te prêtera.

3 solutions permettent de garantir un prêt immobilier.

- La caution : Un organisme de caution se porte garant, si tu ne rembourses pas ton crédit, la banque demande le remboursement directement à cet organisme.

C’est la solution préférée des banques, car elles ne prennent pas de risque. Le « crédit logement » est l’organisme le plus populaire, son coût est d’environ 1 500€, mais si tu rembourses entièrement ton crédit, elle te rembourse environ 1 000€, L’opération revient donc à seulement 500€.

Pour les investisseurs en série, le crédit logement te cautionnera au début, mais après 2-3 acquisitions, ils refuseront de te cautionner, car tu représenteras un risque trop élevé à leurs yeux

- Inscription en privilège de prêteur de denier (IPPD), proche de l’hypothèque, elle porte sur les biens anciens, l’ IPPD coûte moins cher qu’une hypothèque, car la taxe de la « publicité foncière ne s’applique pas ». Comme l’hypothèque, elle doit être réalisée par un notaire.

L’ IPPD ne peut être utilisée que pour la somme empruntée correspondant aux travaux, en cas de problème de remboursement du prêt.

Son fonctionnement est identique à celui de l’hypothèque, c’est expéditif, saisie et vente par voie judiciaire.

Son coût initial est d’environ 1,20% du montant total emprunté, des frais de mainlevée (environ 0,7%) seront appliqués en cas de revente du bien avant la fin du prêt + 2 ans.

- L’hypothèque, fonctionne de la même manière que l’IPPD, sauf qu’elle peut s’appliquer sur des biens immobiliers neufs comme dans les zones ANRU. Son coût est par contre supérieur (environ 2,10%) et des frais de mainlevée sont également à appliquer en cas de revente avant la fin du prêt.

C’est la solution la plus chère pour l’emprunteur, mais une solution de facilité pour la banque.

En tant qu’investisseur, lorsque l’organisme de caution, n’acceptera plus votre dossier, préféré la solution de l’ IPPD puis complétez la somme des travaux par un pourcentage d’hypothèque;

Tu n’as rien compris ? Je te donne un exemple :

Total emprunté : 80 000€ + 20 000€ de travaux = 100 000€

L’ IPPD ne s’applique pas sur les travaux, mais sur la valeur du bien. Tu devras cumuler une garantie IPPD d’une valeur de 80 000€ + une hypothèque à hauteur de 20 000€ (soit 25% de 80 000) pour les coûts des travaux .

Cela peut sembler compliqué, mais parle-en avec ton notaire, il doit connaitre ce procédé.

Frais de dossier de la banque

La constitution de ton dossier de prêt par la banque à un coût forfaitaire différent dans chaque banque, de 500 à 1 000 €.

Autant te le dire tout suite, essaye de négocier ces frais.

Si tu n’arrives pas à les ramener à 0 € essaye au moins de les faire baisser de moitié.

Les contreparties

Comme je l’ai écrit au début de ce paragraphe, en tant qu’investisseur tu chercheras à construire une relation commerciale avec ton banquier.

Ce qui implique des compromis et des contreparties de ta part, le but étant d’avoir ton prêt aux meilleures conditions, n’hésite pas à proposer au banquier quelques solutions pour faciliter l’acceptation du prêt.

Par exemple, l’ouverture d’une assurance vie dans laquelle tu ne feras qu’un versement initial, un compte courant avec une carte bleue, un livret A, une assurance habitation propriétaire non occupant, tes assurances voitures, une domiciliation bancaire, etc…

N’oublie pas que ton but premier est d’obtenir le financement à 110% de ton prêt

Dans le prochain paragraphe, je te donne des conseils sur l’exploitation et la mise en location de ton bien immobilier.

Plan d’action : Prépare un dossier (voir la liste des documents à préparer) de prêt en béton et négocie tous les points importants à ton avantage.

Mise en location

Félicitations, tu t’approches de la fin de cet article épique.

Il est 18h31, et moi même derrière mon écran je commence à fatiguer.

Je continue parce que je sais qu’investir dans l’immobilier peut te faire changer de vie, c’est ce que je souhaite et je vais t’aider.

C’est (enfin) la dernière étape d’un investissement immobilier.

Tu as le bien, le financement et tu viens de terminer les travaux.

Tu dois maintenant trouver des locataires et louer.

Déléguer ou gérer soi-même ?

Pour de la location classique ou de la colocation, la gestion du bien peut être faite de 2 manières, par soi-même ou par un tiers (agence de gestion locative ou indépendant).

Forcément, un tiers te coûtera plus d’argent, mais te permettra de gagner du temps, car réaliser les visites, les états de lieux, la planification d’intervention du plombier, contacter l’assurance en cas d’incident des eaux, etc… ça prend énormément de temps.

Dans une colocation, tu pourras demander a tes colocataires en place d’effectuer les visites, ça leurs permet également d’avoir un premier contact avec le nouveau/ la nouvelle.

Le plus dur est de trouver la bonne agence ou le bon indépendant, pour le coup je te conseille de récupérer les bonnes adresses auprès des autres investisseurs de ta région.

Déléguer coûte cher, mais, c’est la solution que je recommande à moyen/long terme si tu souhaites investir régulièrement et massivement dans l’immobilier.

Pourquoi ?

Parce que c’est tout simplement pas gérable quand tu commences à avoir 3, 4, 5 biens immobiliers. Tu n’as tout simplement pas le temps.

En bonus, ces frais sont à déduire chaque année de tes revenus fonciers (dans le choix du régime réel).

Pour de la location courte durée, le même principe d’externalisation existe avec le concept de « conciergerie », et c’est selon moi une obligation, si l’on ne veut pas passer toutes ces journées à répondre aux questions depuis l’application AirBnb, nettoyer les draps et préparer les arrivées/Sorties.

Pour réduire ces frais, je te conseille de louer ton bien à partir de 5 nuits minimum, cela diminuera tes coûts .

Le choix du bail

- Bail en location nue, généralement utilisé lorsque le bien immobilier est loué à une famille ou à un couple, il y a peu d’obligation pour le bailleur, le préavis du locataire est de 3 mois (sauf dans les zones dites « tendues » comme Paris et d’autres grandes villes), ce qui laisse le temps de trouver un remplaçant, la durée du bail est de 3 ans.

- Bail en location meublé, généralement utilisé lorsque le bien immobilier est partagé par plusieurs personne (colocation, ou location courte durée), le bailleur à l’obligation de fournir une cuisine, de la vaisselle, une couette, des rideaux ou des rideaux/volets par exemple, le préavis du locataire est toujours de 1 mois, et la durée du bail de 1 an. Le bail meublé permet d’obtenir le statut LMNP, ce qui permet de bénéficier d’avantages fiscaux.

Le type de bail dépend en général du type de locataire ciblé, il est certain que le bail meublé « clé en main » attirera beaucoup plus facilement les étudiants et les jeunes actifs.

Contrairement au bail nu plus adapté aux familles.

Pour de la colocation, tu peux proposer un bail commun à tous les colocataires ou un bail individuel, la différence pour le bailleur est légère, mais pour le locataire cela peut faire la différence.

Le locataire préférera avoir son bail individuel pour être autonome.

À noter qu’un bail individuel en colocation nécessite un espace privé (sa chambre) de 14 m² minimum, ce qui est très grand pour une chambre, si ce n’est pas le cas le bailleur devra utiliser un bail commun avec une chambre de 9 m² minimum.

Bail commun ne signifie pas forcément caution solidaire entre les colocataires.

Dans mes colocations j’enlève systématiquement cette clause de caution solidaire même si elle est avantageuse pour moi le propriétaire.

Pourquoi ?

Parce que en tant que colocataire, je n’ai pas envie d’être responsable du loyer du mec de la chambre d’en face que je connais depuis 3 mois.

C’est pour moi un gros « non » pour les colocations avec une caution solidaire.

Les charges locatives

- Les prévisions sur charges sont une estimation mensuelle des charges, comme l’eau froide, l’électricité, et certaines charges de copropriété, une régularisation annuelle est obligatoire (en réalité c’est peu fréquent…) et la taxe d’ordure ménagère visible sur la taxe foncière du propriétaire est également récupérable.

- Le forfait de charges, comme son nom l’indique, est une somme forfaitaire qui ne peut pas être régularisée par le bailleur. Le bailleur a donc intérêt à ne pas se tromper dans le forfait pratiqué. Le forfait est souvent utilisé pour de la colocation, car si le propriétaire prend en son nom le contrat d’électricité, il est légalement impossible d’utiliser les prévisions sur charges, car la régularisation annuelle s’apparenterait à de la revente d’électricité, ce qui est interdit.

Comment choisir le bon locataire ?

Pour le choix des locataires, je ne vais pas te faire la liste des documents à demander, si tu as été locataire tu la connais, sinon tu le retrouvera partout sur internet.

Cependant, n’oublie pas que c’est à toi « d’acheter ta tranquillité », cela veut dire qu’il vaut mieux avoir un logement vide qu’un mauvais locataire.

Car malgré l’argent encaissé une fois par mois, les ennuis et le stress te suivront jour et nuit.

Mieux vaut attendre 1 mois de plus, et trouver un locataire sérieux.

C’est pour cela que je suis assez fan des étudiants en école supérieure, car ils sont rarement embêtants (ils sont normalement concentrés sur leurs études ), et ce sont leurs parents qui payent.

Dans tous les cas, j’essaye de comprendre leur projet de vie, ça permet de filtrer rapidement les gens mûrs et sérieux.

Bravo, tu es arrivé jusqu’au bout de cet article épique. et tu fais parti des 10 % de lecteur qui liront cette phrase.

Je sais que les principes évoqués, les exemples et le contenu est très (trop) dense, alors n’hésite pas à relire mon article pour assimiler toutes les informations.

Tu connais maintenant les principales étapes d’un investissement immobilier locatif réussi, maintenant tu dois passer à l’action !

N’oublie pas que la VIE est comme un buffet, il faut se lever et se servir pour en profiter !

Je te partage également toutes les étapes importantes de mon premier investissement réussi, qui me génère 250€ de cashflow tous les mois. Tout ça sans apport bien sûr.

Agis maintenant pour ton futur en me suivant sur YouTube !

PS : Pour les plus motivés et les plus curieux, un paragraphe bonus arrive tout de suite !!

BONUS : Les autres moyens d’investir dans l’immobilier ?

Derrière mon écran, il est 22h21, ce bonus je l’écrit pour te féliciter. Tu vas devenir un « geek » de l’immobilier si tu continues comme ça.

L’acquisition d’immobilier physique est très largement répandue en France, c’est vrai qu’être propriétaire à quelque chose de gratifiant, mais cela apporte également des contraintes.

Mon but sur ce blog est de te partager mes connaissances et une certaine culture financière, c’est pour cette raison que je souhaite te parler de l’investissement « Pierre papier ».

La pierre papier c’est de l’immobilier d’activité détenu sous forme d’actions, tu achètes donc des parts de société.

L’immobilier d’activité est composé de locaux commerciaux, bureaux, centres médicalisés, centres commerciaux, des datacenters, des centres logistiques, etc…

Comme dans l’immobilier physique, tu touches une part des loyers et des plus-values reçues par l’entreprise, ce revenu est appelé dividendes dans la pierre papier.

C’est un investissement totalement passif (c’est le gros avantage pour cet investissement). On ne te demandera jamais de faire un état des lieux, ou d’aller obtenir un prêt bancaire par exemple.

Les 2 principaux produits de la Pierre papier sont les Sociétés civiles de placement immobilier (SCPI) et les Sociétés d’investissement Immobilière cotées (SIIC).

SCPI

Les SCPI sont très à la mode ces dernières années, et pourtant elles présentent à mon sens plus d’inconvénients que les SIIC :

- Elles sont « difficiles à acheter », c’est-à-dire que tu ne pourras pas acheter des parts de SCPI du jour au lendemain, il faut attendre l’ouverture de la période d’échange. Cette période est propre à chaque SCPI, par exemple : 2 semaines tous les 6 mois . Tu dois respecter ce « planning » à l’achat et à la revente. c’est à prendre en compte, car si tu as besoin d’argent rapidement, tu es littéralement bloqué.

- Le prix est incertain, le prix d’achat à la date X ne sera peut-être pas le même lors de cette période d’échange, tu souhaites peut-être acheter une part à 100€ mais celle-ci aura peut-être atteint 120€. Trop tard, tu as fais ton ordre d’achat, quand même très gênant.

- Des frais de transaction de 10% sont appliqués lors de l’achat de SCPI (aucuns frais en sortie), 5 à 6 % sont des commissions qui tombent directement dans la poche des commerciaux qui vendent ces produits. C’est sûrement cette raison qui pousse bon nombre de gestionnaires de patrimoines à faire de la publicité pour ce produit.

2 avantages sont cependant à mettre à l’actif des SCPI :

- L’obtention d’un crédit pour l’acquisition de part de SCPI est possible, et ça rentre complètement dans la logique que je mets en avant sur ce blog, utiliser l’argent de la banque pour acheter des actifs. Imagine, tu fais un prêt de 20 000€ à un taux de 2% pour acheter des SCPI à 5% de rendement. 2% d’un côté, 5 % de l’autres tu sens la bonne affaire ?

- Des options de démembrement, d’achat en nue propriété et en pleine propriété son possible, ce qui donne des avantages fiscaux au niveau de la transmission aux héritiers.

En général, les SCPI sont détenues au sein d’une assurance vie.

J’ai écrit un article spécifique, pour connaitre les avantages et les risques des SCPI Malraux.

SIIC

Leurs avantages :

- Elles sont « facile à acheter », ces actions sont cotées en bourse, il est donc possible d’acheter et de vendre ces actions durant les horaires d’ouvertures de la bourse.

- Le prix est connu, tu achètes à un instant choisi et à un prix connu, tu n’as aucune surprise.

- Des frais de transaction très faible, comme des actions « classiques » tu ne paieras que les frais de ton courtier. Par exemple, de 1€ pour un ordre de 500€, à 2,80€ pour un ordre entre 2 000 et 4 400€ chez « bourse direct ». On est très loin des 10% des SCPI.

- La diversification, au contraire des SCPI qui sont des sociétés ayant du patrimoine en France (et une petite part en Europe), tu peux acheter des SIIC Américaine, Canadienne, Japonaise, Anglaise, etc… très facilement grâce aux places de marchés internationales, c’est une vraie diversification et sécurité de répartir ses SIIC aux États-Unis et en Europe.

Du côté des points négatifs, les crédits ne sont pas acceptés pour les SIIC, car les SIIC sont assimilées à des actions (ce qui est le cas).

Voilà, on a fait le tour, c’est bien le seul point négatif que je trouve aux SIIC.

Comment récupérer tes dividendes ?

La distribution de tes dividendes se fera tous les mois, tous les trimestres où tous les ans, c’est la SIIC qui choisit.

Plusieurs ratios et calculs permettent de savoir si l’action de la SIIC est une bonne ou mauvaise affaire, mais ce n’est pas le but de cet article.

Je te conseille néanmoins d’étudier les SIIC entres-elles (les SIIC de type de location similaire), sur 5, 3 et 1 an. Si elles progressent toutes dans le même sens (à la hausse, comme à la baisse), c’est qu’elles suivent toutes le marché, dans ce cas tu n’as pas trop de craintes à avoir.

Si par contre une SIIC monte et que toutes les autres baissent, c’est qu’il y a peut-être quelque chose de louche…J’écrirais d’autres articles sur les SIIC pour t’aider à approfondir ce sujet.

Les SIIC sont à 99% du temps logées dans un compte titre (compte dédié à l’achat/vente en bourse).

Tu l’as compris, je préfère les SIIC, car elles sont plus liquides (plus faciles à acheter/vendre) et moins chargées en frais. Cependant, les SCPI sont achetables via un crédit et peuvent réponde à un besoin de transmission.

Pour finir, j’aimerai ajouter qu’un des grands avantages de la « pierre papier », est qu’il permet d’investir dans l’immobilier à partir de 50€/mois, et oui, le prix de certaines SIIC ne dépassent pas 50€, et pourtant en achetant une part, tu seras propriétaire d’un tout petit morceau du centre commercial de La Défense par exemple.

Mieux vaut investir 50€ /mois que 0€/an !

J’espère que ce bonus sur la « Pierre Papier » t’a permis d’ouvrir une petite porte dans ton cerveau. Maintenant, tu sais que tu peux investir dans l’immobilier autrement grâce à la « pierre papier ».

Agis maintenant pour ton futur en me suivant sur YouTube !

Nathan

2 Commentaires à : "Comment investir dans l’immobilier locatif (le guide épique)"

Merci pour tous ces détails dans l’investissement locatif auquel on ne pense pas forcément après un premier achat ..

Très bon article, bravo! Notre seul désaccord c’est « je ne vois pas de point négatifs à faire des travaux ». J’ai réalisé de très gros travaux de rénovation sur immeubles de rapport et gérer un artisan ce n’est pas facile. Retards, travaux supplémentaires voire tentatives d’escroquerie… Je ne recommande pas d’acquérir un bien avec de gros travaux si l’on n’est pas expérimenté. Mieux vaut commencer par un bien neuf ou simplement à rafraichir si l’on est novice.