C’est une question qui peut sembler étrange quand on y réfléchit, mais pourtant, c’est une question que vous devriez tout de même vous poser. Prenez quelques minutes pour réfléchir, et pour essayer de savoir ce que vous pourriez faire avec 100 000 euros.

Contenu de l'article

Aucune bonne réponse, cela dépend de votre profil

Chacune d’entre nous répond différemment à cette question, tout simplement parce que nous n’avons pas les mêmes goûts, pas les mêmes envies, et pas les mêmes trains de vie. Mais bien souvent, quand je pose cette question, j’ai le même type de réponse :

- Partir en vacances dans l’endroit de mes rêves.

- M’acheter une nouvelle voiture.

- Gâter mes proches.

- Acheter un nouveau téléphone.

- Changer de mobilier.

Le but de mon blog est de vous mener à la liberté et l’indépendance financière. J’ai donc pour objectif de vous donner des réponses en adéquation avec cet objectif, par exemple :

- Investir en Bourse.

- Investir dans l’immobilier locatif.

- Acheter des SCPI

- Faire des prêts à des sociétés.

- Rembourser toutes mes dettes.

- Placer cet argent dans une assurance-vie.

- Épargner pour payer les frais de scolarité de mes enfants.

Une vision long terme est toujours une bonne stratégie

Vous devriez donc plutôt voir sur le long terme en épargnant cet argent (100 000 euros), ou en l’investissant pour obtenir des revenus passifs. Bien sûr, il n’existe pas de bonne réponse toute faite. Encore une fois, cela dépend de nombreux critères. Mais je peux toutefois vous donner quelques stratégies qui pourront vous mener à cette indépendance financière, et ce peu importe d’où vient tout cet argent que vous avez gagné.

Même si avec une telle somme, il peut être vraiment très tentant de tout dépenser pour se faire plaisir sur l’instant, ce n’est pas forcément le meilleur choix si vous n’avez pas encore plusieurs sources de revenus d’argent, et de l’argent de côté pour votre avenir.

En effet, vous devez d’abord penser à votre avenir, pour essayer de le préparer dans de bonnes conditions. Bien sûr, si vous avez déjà des revenus autrement que par votre travail, et que vous avez déjà quitté la rat race, dans ce cas vous pourrez dépenser votre argent dans ce qu’on appelle la consommation immédiate. Mais si ce n’est pas le cas, je vous conseille plutôt d’épargner ou d’investir cet argent. En effet, cet argent vous offre la possibilité de bien assurer votre futur, ou même celui de vos enfants, alors vous devriez profiter de cette occasion pour construire quelque chose sur le plus long terme.

Alors si vous avez envie de vous construire des revenus autrement tout en préparant votre futur, vous êtes au bon endroit.

Les placements sécurisés

Ils sont une très bonne option pour essayer de faire fructifier votre argent en prenant le moins de risque possible. Ces placements sécurisés sont par exemple des fonds en euros sur une assurance vie, un livret d’épargne, etc. C’est une solution beaucoup plus intelligente que la consommation immédiate, car elle vous permet de gagner plus d’argent avec le temps, tout en mettant de côté.

Mais cette épargne sur des produits pas risqués a tout de même des désavantages. En effet, elle vous permet uniquement de vous protéger contre l’inflation, mais ne vous fait pas vraiment gagner beaucoup d’argent, car même si vous avez plus d’argent, avec l’augmentation des prix (l’inflation) vous ne gagnez pas en pouvoir d’achat. Vous devez donc penser à déduire la valeur de l’inflation de celle des intérêts de votre épargne, pour savoir combien elle vous rapporte en réalité. En règle générale, l’inflation est de 2% par an, et si vous placez votre argent sur un compte épargne avec un taux de 0,75%, vous ne gagnerez rien, vous perdrez même 1,25 % de pouvoir d’achat chaque année. Vous vous rendez donc bien compte que ce n’est pas la meilleure manière de gagner de l’argent et de devenir riche.

Investir en bourse

Investir en bourse vous permettra de gagner beaucoup plus que les placements sécurisés. Mais la bourse est un marché qui est en perpétuel mouvement, et très volatil. Le risque de perte partielle ou totale de son investissement refroidit un grand nombre de particuliers.

Pourtant, l’investissement en bourse est l’un des 3 piliers de l’enrichissement avec l’immobilier et l’entrepreneuriat. Je recommanderai donc de s’y intéresser.

Vous pouvez donc confier votre argent à des professionnels via des fonds appelés : « Fonds actifs, hedge fund, Sicav, OPVCM et FCP ». En contrepartie, ces fonds vous prélèveront des frais élevés (environ 2% par an), ce qui réduira nettement votre rentabilité, mais pas votre risque de perte (surtout si vous faites confiance aveuglement à ces fonds).

Ce que je préconise est en partie déjà écrit dans mon article sur comment avoir de la performance en bourse ? Et dans mon autre article du guide de l’investisseur en bourse.

Pour résumer, il existe maintenant des actions appelées ETF ou Trackers qui permettent d’acheter un indice boursier en 1 clic.

Exemple de performance des indices boursier :

- L’indice Monde comprend plus de 2 000 entreprises et représente près de 85% de la capitalisation boursière mondiale – rendement 5% par an en moyenne net d’inflation

- L’indice S&P500 est composé des 500 plus grandes entreprises américaines – rendement 9 % / an en moyenne net d’inflation

- L’indice CAC 40 est composé des 40 plus grandes entreprises françaises – rendement de 6 % par an en moyenne net d’inflation

La diversification (géographique, sectorielle, monétaire) est maintenant accessible très simplement et à moindre coût (0,3 % en moyenne) à chaque investisseur indépendant.

Les placements en bourses peuvent donc être vraiment très intéressants.

Les investissements immobiliers

Les investissements immobiliers sont une très bonne idée si vous avez envie d’investir votre argent pour générer des revenus passifs. En plus, les investissements immobiliers sont moins risqués que les investissements en bourse, car l’immobilier suit le cours de l’inflation. Mais vous devez tout de même prendre quelques précautions, notamment en fonction de la localisation des biens dans lesquels vous souhaitez investir, car dans certaines villes, l’immobilier est touché par une flambée des prix, qui peut vous mener à acheter trop cher, et ne pas avoir un bon rendement. Et même, revendre moins cher.

Vous devez donc être très attentif aux rendements et au cashflow quand vous souhaitez investir dans l’immobilier.

En plus, avec les investissements immobiliers, vous allez pouvoir percevoir des revenus de manière régulière, notamment grâce à la location, tout en laissant votre bien prendre de la valeur avec le temps.

Avec les loyers perçus, vous devrez rembourser les mensualités du prêt immobilier. Pour cela, vous pouvez par exemple investir dans un immeuble de rapport, de la location courte durée ou dans une colocation. Si vous faites bien les choses, cela vous permettra d’obtenir l’autofinancement (les dépenses sont égales aux revenus), et même du cashflow (des revenus supérieurs aux dépenses).

Mais attention tout de même à prendre la fiscalité et les charges d’exploitations dans vos calculs, afin de vous assurer que vous faites bien une bonne affaire.

Exemple d’un investissement cash (sans crédit)

Vous achetez un appartement à 100 000 euros, frais de notaire et travaux inclus, et que vous le louez pour 450 euros par mois :

- Revenus locatifs à l’année : 5 400 euros

- Charges (Taxe foncière, assurance, frais d’agence, réparation, etc…) : 1 200 euros

- Cashflow annuel : 4 200 € (5 400 – 1 200)

Le cashflow est la différence entre les revenus et vos dépenses.

La fiscalité dans l’immobilier est différente entre la location nue, la location meublée et la possession en SCI.

Pour de la location nue, vous serez taxé à un taux : Tranche marginale d’imposition (TMI) + CSG (17,2%). C’est le régime fiscal le moins intéressant, et je vous conseille de vous renseigner vers la location meublée et ses avantages.

Exemple d’un investissement immobilier avec apport + crédit

Cette fois-ci, vous achetez le même bien immobilier avec un apport de 50 000 euros, et vous empruntez donc les 50 000 euros sur 20 ans à la banque. Vous gardez ainsi une épargne de précaution en cas d’urgence, mais également un potentiel apport supplémentaire pour l’achat d’un second bien immobilier.

- Revenus locatifs à l’année : 5 400 euros

- Charges (Taxe foncière, assurance, frais d’agence, réparation, etc…) : 1 200 euros

- Mensualités du crédit à l’année : 3 024 €

- Cashflow annuel : 1 176 € (5 400 – 1 200 – 3 024 )

Pour le calcul du cashflow, il faut prendre en compte les remboursements du crédit.

Exemple d’un investissement immobilier sans apport

Dans ce dernier scénario, vous achetez toujours le même bien, mais cette fois-ci, sans apport. C’est-à-dire que vous empruntez la totalité à la banque. Vous pouvez toujours placer ces 100 000 € sur des supports sans risques ou en bourse.

- Revenus locatifs à l’année : 5 400 euros

- Charges (Taxe foncière, assurance, frais d’agence, réparation, etc…) : 1 200 euros

- Mensualités du crédit à l’année : 6 048 €

- Cashflow annuel : – 1 848 euros (5 400 – 1 200 – 6 048)

Exemple de plusieurs investissements immobiliers sans apport

Dans ce dernier scénario, vous achetez deux biens immobiliers identiques, toujours sans apport. C’est-à-dire que vous empruntez la totalité à la banque. Vous pouvez toujours placer ces 100 000 € sur des supports sans risques ou en bourse.

- Revenus locatifs à l’année : 10 800 euros

- Charges (Taxe foncière, assurance, frais d’agence, réparation, etc…) : 2 400 euros

- Mensualités du crédit à l’année : 12 096 €

- Cashflow annuel : – 3 396 euros (10 800 – 2 400 – 12 096)

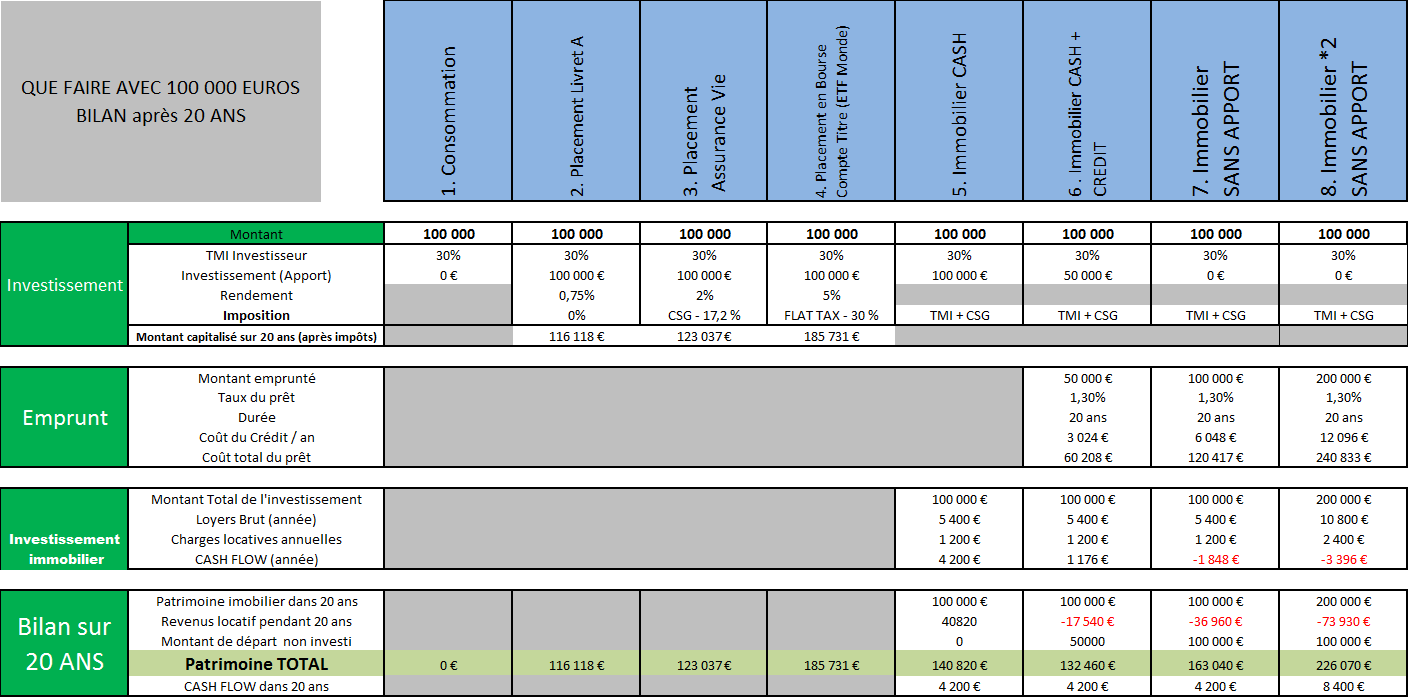

Pour vous permettre d’y voir plus clair, je récapitule l’ensemble des scénarios au bout de 20 ans juste en dessous

Bilan de vos 100 000 euros

Conclusion

Le premier cas représente une dépense de nos 100 000 euros.

Les cas suivants (cas n° 2 et 3) rapportent peu d’argent, surtout si l’on prend en compte l’inflation. Mais ils ont l’avantage de sécuriser votre argent, et d’avoir une épargne de précaution pour sécuriser votre avenir, ou vous faire plaisir ponctuellement.

Si on ne prend pas en compte le crédit immobilier, l’investissement en bourse via un ETF Monde (cas n°4) est le meilleur investissement présenté.

Pour l’immobilier, acheter cash (cas n°5) n’est peut-être pas la meilleure solution sur la durée.

L’investissement immobilier devient très intéressant quand on utilise l’argent de la banque (utilisation d’un crédit) pour acheter un bien immobilier, c’est ce qu’on appelle un effet de levier, vous pouvez vous constituer un patrimoine immobilier avec l’argent de la banque, ce qui augmentera votre patrimoine beaucoup plus rapidement que si vous achetiez cash (cas n°5 et cas n°8).

De plus, il faut garder à l’esprit que pour les cas n°6, 7 et 8, l’argent de départ non investi dans l’immobilier, peut-être investi en bourse ou sur un support moins risqué qui vous rapportera également de l’argent supplémentaire.

Mon avis personnel :

Garder un minimum d’argent pour vous créer une épargne d’urgence, la vie apporte toujours des surprises (accident de voiture, perte d’emploi, travaux, etc.).

Ensuite, la diversification de ses 100 000 euros sur plusieurs véhicules d’investissements me semble importante pour réduire le risque de perte. Pour obtenir des exemples de diversification, vous pouvez lire mon article : 10 exemples de portefeuilles financiers.

Profiter de cet argent, pour investir dans l’immobilier dans un projet rentable (ce qui n’est pas le cas de mon exemple) avec un minimum d’apport. Ainsi, vous pourrez multiplier les achats immobiliers, obtenir des revenus supplémentaires et acquérir un patrimoine conséquent.

Dans la même série, vous pouvez consulter ces articles : Quoi faire avec 10 000 euros et Quoi faire avec 1 000 euros.

Et vous, que feriez-vous avez 100 000 euros ?

Agissez maintenant pour votre futur,

Nathan